Naira Feldmann

LLYC

Tel: +55 11 97323 6026

nfeldmann@llorenteycuenca.com

Boeing divulga resultados do quarto trimestre

CHICAGO, 27 de janeiro de 2021 - Quarto trimestre de 2020

- Os resultados financeiros foram significativamente afetados pela COVID-19, paralisação do 737 MAX e programas comerciais de aeronaves de larga fuselagem

- O programa 777X registrou US$ 6,5 bilhões de encargos antes de impostos; a primeira entrega está prevista para o final de 2023

- O 737 MAX começou a receber aprovação regulatória para retomar as operações e reiniciar as entregas

- Receita de US$ 15,3 bilhões, prejuízo por ação GAAP de (US$ 14,65) e prejuízo por ação principal (não GAAP)* de (US$ 15,25)

Ano de 2020

- Receita de US$ 58,2 bilhões, prejuízo por ação GAAP de (US$ 20,88) e prejuízo por ação principal (não GAAP)* de (US$ 23,25)

- Fluxo de caixa operacional de (US$ 18,4) bilhões; caixa e títulos negociáveis de US$ 25,6 bilhões

- Carteira de pedidos total de US$ 363 bilhões, incluindo mais de 4.000 aviões comerciais

- Fortalecimento dos processos de segurança, melhorando o desempenho, gerenciando a liquidez e transformando para o futuro

CHICAGO, 27 de janeiro de 2021

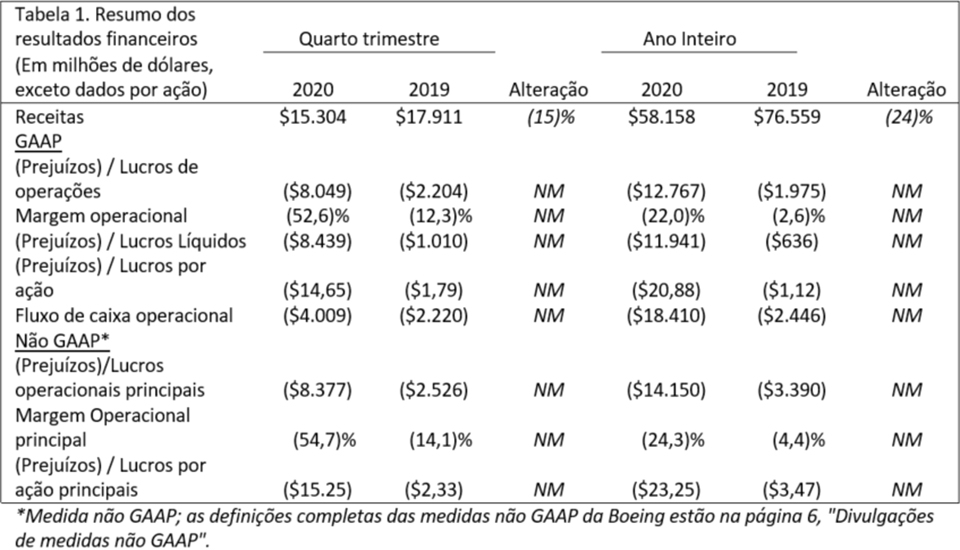

A Boeing divulgou receita de US$ 15,3 bilhões no quarto trimestre, refletindo o menor volume de entregas e serviços comerciais devido, principalmente, à COVID-19, bem como a problemas de produção do 787. Esses resultados foram parcialmente compensados por uma menor cobrança de considerações dos compradores do 737 MAX no trimestre em comparação com o mesmo período do ano passado (Tabela 1). O prejuízo por ação GAAP de (US$ 14,65) e prejuízo por ação principal (não GAAP)* de (US$ 15,25) refletiu encargos antes de impostos de $ 6,5 bilhões no programa 777X e um subsídio de avaliação de impostos, parcialmente compensado por uma menor cobrança de considerações dos compradores do 737 MAX. A Boeing registrou fluxo de caixa operacional de (US$ 4,0) bilhões.

"2020 foi um ano de profunda ruptura social e global, que restringiu significativamente o nosso setor. O profundo impacto da pandemia nas viagens aéreas comerciais, juntamente com a paralisação das operações com o 737 MAX, foi um desafio para nossos resultados. Estou orgulhoso da resiliência e dedicação que nossa equipe global demonstrou neste ambiente enquanto fortalecemos nossos processos de segurança, adaptamos ao nosso mercado e apoiamos nossos clientes, fornecedores, comunidades e uns aos outros", disse o presidente e CEO da Boeing, Dave Calhoun. "Nosso portfólio equilibrado de programas diversificados de defesa, espaço e serviços continua a proporcionar uma estabilidade importante enquanto estabelecemos a base para nossa recuperação. Embora o impacto da COVID-19 apresente desafios contínuos para o setor aeroespacial comercial até 2021, continuamos confiantes em nosso futuro, focados diretamente na segurança, qualidade e transparência à medida que reconstruímos a confiança e transformamos nossos negócios”.

A retomada das operações com o 737 MAX nos EUA e em vários outros países foi um passo importante e a Boeing continua seguindo as orientações das agências reguladoras e a apoiando seus clientes. Desde a aprovação da FAA para a retomada das operações, a Boeing entregou mais de 40 aeronaves 737 MAX e cinco companhias aéreas retornaram suas frotas ao serviço com segurança a partir de 25 de janeiro de 2021, voando de forma segura em mais de 2.700 voos regulares e realizando, aproximadamente, 5.500 horas de voo.

Agora, a Boeing prevê que a primeira entrega do 777X ocorrerá no final de 2023. Esse cronograma e o impacto financeiro associado refletem uma série de fatores, incluindo uma avaliação atualizada dos requisitos globais de certificação, a mais recente avaliação da empresa sobre os impactos da COVID-19 na demanda do mercado e as discussões com seus clientes em relação ao tempo de entrega das aeronaves.

A empresa continua a progredir através de seu esforço de transformação de negócios em cinco áreas principais, incluindo sua pegada de infraestrutura, despesas gerais e estrutura organizacional, portfólio e mix de investimentos, integridade da cadeia de suprimentos e excelência operacional. A Boeing continuará essas ações em 2021 para preservar a liquidez, adaptar-se ao novo mercado, melhorar o desempenho, sustentar investimentos importantes e transformar seus negócios para serem mais produtivos, resilientes e competitivos no longo prazo.

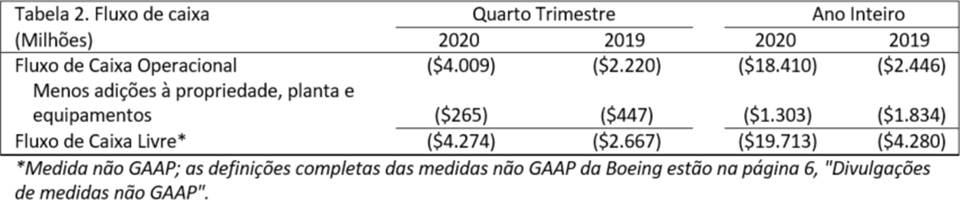

O fluxo de caixa operacional foi (US$ 4,0) bilhões no trimestre, refletindo o menor volume de entregas e serviços comerciais, bem como o cronograma de recebimentos e despesas (Tabela 2).

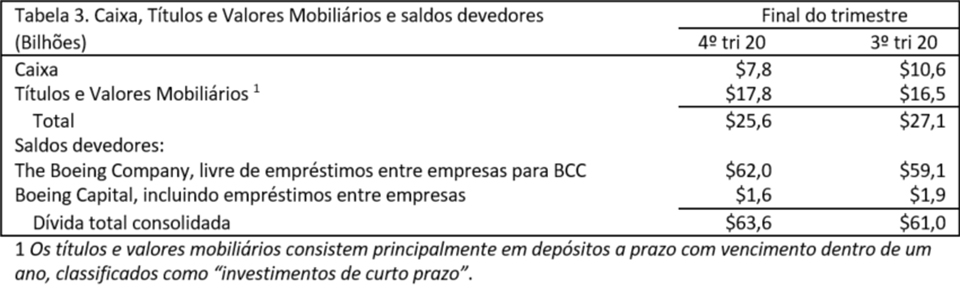

O caixa e os investimentos em títulos e valores mobiliários sofreram uma queda para US$ 25,6 bilhões, em comparação com US$ 27,1 bilhões no início do trimestre, principalmente devido a saídas de caixa operacional parcialmente compensadas por mudanças nos saldos devedores. (Tabela 3).

A carteira de pedidos total da empresa no final do trimestre era de US$ 363 bilhões.

Resultados por segmento

Aviões comerciais

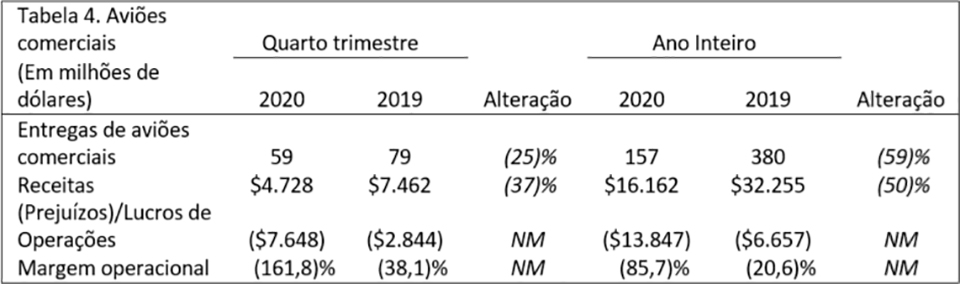

No quarto trimestre, a receita do segmento de aviões comerciais recuou para US$ 4,7bilhões, refletindo o menor volume de entrega de aeronaves de larga fuselagemdevido aos impactos da COVID-19, bem como problemas de produção do 787, parcialmente contrabalançados por mais entregas de 737 e uma menor cobrança de compensações dos compradores do 737 MAX no trimestre, em comparação com o mesmo período do ano passado (Tabela 4). A margem operacional do quarto trimestre diminuiu para (161,8)%, principalmente devido a encargos antes de impostos de US$ 6,5 bilhões no programa 777X, menor volume de entrega e US$ 468 milhões de custos de produção anormais relacionados ao programa 737, parcialmente contrabalançados por uma menor cobrança de compensações dos compradores do 737 MAX.

As premissas da taxa de produção de aviões comerciais refletem os impactos contínuos da COVID-19 na demanda comercial e a empresa continuará avaliando-os continuamente. O programa 737 está, atualmente, produzindo em ritmo baixo, mas é esperado que a produção aumente, gradualmente, para 31 aeronaves por mês no início de 2022, com aumentos graduais adicionais para corresponder à demanda do mercado. O programa 787 planeja a transição de sua taxa de produção para 5 por mês em março de 2021, quando a montagem final do 787 será consolidada na Boeing da Carolina do Sul.

Conforme mencionado acima, o segmento de aviões comerciais agora espera que a primeira entrega do 777X ocorra no final de 2023 e registrou um prejuízo a transportar de $ 6,5 bilhões no programa 777X. Entre os fatores que contribuem para o primeiro cronograma de entrega revisado e o prejuízo a transportar e estão uma avaliação atualizada dos requisitos de certificação com base na comunicação contínua com as autoridades da aviação civil, uma avaliação atualizada da demanda do mercado com base no diálogo contínuo com os clientes, ajustes resultantes nas taxas de produção e a quantidade de contabilidade do programa, aumento dos custos de incorporação de mudanças e impactos associados ao cliente e à cadeia de suprimentos. A expectativa de taxa de produção para o programa combinado 777/777X permanece em dois por mês em 2021.

O segmento de aviões comerciais recebeu pedidos de 75 aeronaves 737 da Ryanair e oito 777 cargueiros da DHL, bem como um compromisso para 23 aeronaves 737 da Alaska Airlines. O segmento entregou 59 aviões durante o trimestre e a carteira de pedidos incluiu mais de 4.000 aviões avaliados em US$ 282 bilhões.

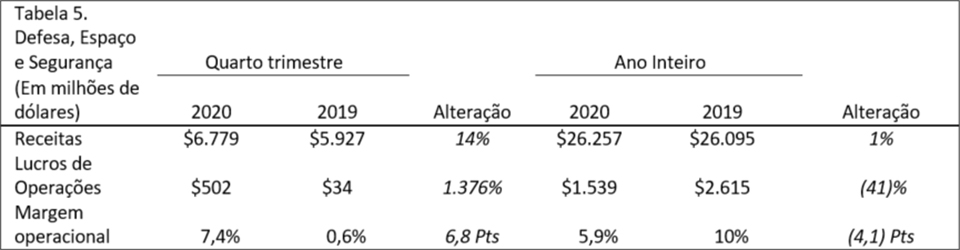

Defesa, Espaço e Segurança

A receita de Defesa, Espaço & Segurança aumentou, no quarto trimestre, para US$ 6,8 bilhões, principalmente devido ao maior volume em programas de caças e o restante do portfólio, bem como uma taxa sobre o programa Commercial Crew no mesmo período do ano passado (Tabela 5). A margem operacional do quarto trimestre aumentou para 7,4%, refletindo o desempenho favorável em vários programas, em comparação com o mesmo período do ano passado. Isso foi parcialmente compensado por encargos antes de impostos de US$ 275 milhões, principalmente sobre o programa KC-46A Tanker, devido a ineficiências de produção, incluindo impactos da interrupção causada pela COVID-19.

Durante o trimestre, o segmento de Defesa, Espaço e Segurança recebeu contratos de duas aeronaves KC-46A para o Japão e atualizações da AEW&C para a Força Aérea da República da Coreia. O segmento de Defesa, Espaço e Segurança conseguiu o primeiro voo da aeronave não tripulada, MQ-25, com um depósito de reabastecimento aéreo e demonstrou a capacidade de lançamento de salto de esqui do F/A-18 Super Hornet para a Marinha Indiana. Também no trimestre, o segmento Defesa, Espaço e Segurança concluiu a revisão do projeto de engenharia para o satélite de comunicações Wideband Global SATCOM-11+ e revisão crítica do projeto do Space Launch System Exploration Upper Stage para a NASA.

A carteira de pedidos do segmento de Defesa, Espaço e Segurança foi de US$ 61 bilhões, dos quais 32% representam pedidos de clientes fora dos EUA.

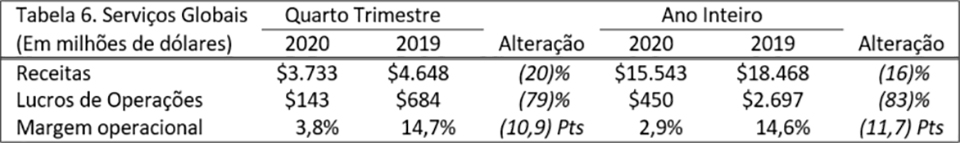

Serviços Globais

No quarto trimestre, a receita da Serviços Globais diminuiu para US$ 3,7 bilhões, devido ao menor volume de serviços comerciais em função da COVID-19 (Tabela 6). A margem operacional do quarto trimestre diminuiu para 3,8% principalmente devido ao menor volume de serviços comerciais e US$ 290 milhões de encargos que, antes, eram de impostos relacionados a prejuízos de ativos devidos à COVID-19.

Durante o trimestre, a área recebeu um contrato de Logística Baseada em Desempenho para a frota F-15SG da Força Aérea da República de Cingapura, garantiu um contrato de peças sobressalentes e de suporte logístico de F-15 com a Força Aérea Qatar Emiri e foi selecionada para fornecer o treinamento do P-8A para a Força Aérea Real da Nova Zelândia. A área de Serviços Globais também anunciou um contrato de 10 anos de serviços digitais com a Frontier Airlines.

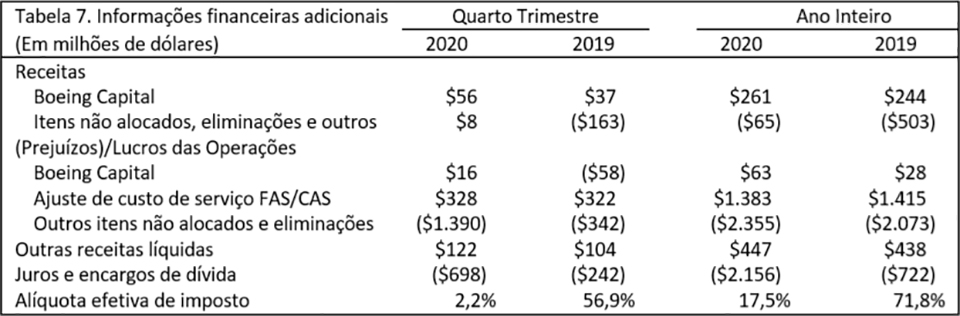

Informações financeiras adicionais

No final do trimestre, o saldo líquido do portfólio da Boeing Capital era de US$ 2,0 bilhões. A alteração na receita de outros itens não alocados e eliminações foi principalmente devida ao cronograma de eliminações para entregas de aeronaves entre empresas. Outros itens não alocados e eliminações incluíram encargos de US$ 744 milhões relacionados ao acordo anunciado anteriormente entre a Boeing e o departamento de Justiça do EUA em janeirode 2021. Os juros e encargos de dívida aumentaram devido aos saldos mais altos das dívidas. A alíquota efetiva de imposto para o quarto trimestre de 2020 reflete principalmente um subsídio de avaliação adicional sobre certos ativos de imposto de renda diferidos, parcialmente compensado pelos benefícios fiscais relacionados à provisão de compensação de prejuízo operacional líquido de cinco anos na Lei de Auxílio, Alívio e Segurança Econômica do Coronavírus (CARES).

Divulgações de medidas não GAAP

Nós complementamos o relatório de nossas informações financeiras, determinado de acordo com os princípios contábeis geralmente aceitos dos EUA (GAAP), com certas informações financeiras não GAAP. As informações financeiras não GAAP apresentadas excluem certos itens significativos que podem não ser indicativos de, ou estão relacionados com os resultados de nossas operações comerciais em curso. Acreditamos que estas medidas não GAAP proporcionam aos investidores esclarecimentos adicionais sobre o desempenho contínuo de negócio da empresa. Estas medidas não GAAP não devem ser consideradas isoladamente ou como um substituto para as medidas GAAP correspondentes, e outras empresas podem definir essas medidas de forma diferente. Nós estimulamos os investidores a revisar as demonstrações financeiras e relatórios publicamente arquivados na sua totalidade e não confiar em uma única medida financeira. As seguintes definições são fornecidas:

Lucro operacional principal, margem operacional principal e lucro por ação principal

O lucro operacional principal é definido como o lucro GAAP das operações, excluindo o ajuste de custo de serviço FAS / CAS. O ajuste do custo do serviço FAS / CAS representa a diferença entre os custos do serviço de pensão e pós-aposentadoria do FAZ, calculados de acordo com o GAAP e os custos alocados aos segmentos de negócios.

A Margem Operacional Principal é definida como lucro principal expresso como uma percentagem da receita. O lucro principal por ação é definido como Lucro por ação diluído GAAP, excluindo o impacto do lucro líquido por ação do ajuste de custo de serviço FAS/CAS e despesas não operacionais com pensão e pós-aposentadoria. As despesas não operacionais com pensão e pós-aposentadoria representam os componentes dos custos líquidos dos benefícios periódicos, além do custo do serviço.

Os custos de pensão, compreendendo os custos de serviços e serviços prévios calculados de acordo com o GAAP, são alocados para os negócios de BDS e BGS que oferecem suporte a clientes comerciais. Os custos de pensão alocados aos negócios BDS e BGS que apoiam clientes do governo são calculados de acordo com as Normas de Contabilidade de Custos do Governo dos EUA (CAS, na sigla em inglês), que empregam diferentes premissas atuariais e convenções contábeis do GAAP.

Os custos do CAS são alocáveis a contratos governamentais. Outros custos de benefícios pós-aposentadoria são alocados a todos os segmentos de negócios com base no CAS, que geralmente é baseado nos benefícios pagos. A administração usa o lucro operacional principal, a margem operacional principal e o lucro por ação principal para fins de avaliação e previsão do desempenho comercial subjacente.

Administração acredita que essas medidas de lucros principais fornecem aos investidores mais informações sobre o desempenho operacional, pois excluem custos de pensão e pós-aposentadoria não alocados, que representam principalmente custos gerados por fatores de mercado e custos não alocáveis aos contratos governamentais. Uma reconciliação entre as medidas GAAP e não-GAAP é fornecida nas páginas 12-13.

Fluxo de caixa livre

Fluxo de Caixa Livre é definido como Fluxo de Caixa Operacional GAAP, sem despesas de capital para adições de propriedades, plantas e equipamentos. A administração acredita que o Fluxo de Caixa Livre oferece aos investidores uma perspectiva importante sobre o caixa disponível para acionistas, pagamento de dívida, e aquisições depois de fazer os investimentos de capital necessários para apoiar as operações de negócios em andamento e criar valor a longo prazo. O Fluxo de Caixa Livre não representa o Fluxo de Caixa residual disponível para despesas discricionárias, pois ele exclui certas despesas obrigatórias, tais como pagamento de dívidas que vão vencer. A Administração utiliza a Fluxo de Caixa Livre como uma medida para avaliar tanto o desempenho dos negócios quanto a liquidez geral. A Tabela 2 apresenta uma reconciliação entre Fluxo de Caixa Livre e Fluxo de Caixa Operacional GAAP.

Cautela com relação às declarações prospectivas

Este comunicado de imprensa contém "declarações prospetivas" dentro do significado da lei de Reforma de Títulos Privados de 1995. Palavras como "pode", "deveria", "espera", "pretende", "projeta", "planeja", "acredita", "estima", "tem como intenção", "prevê", e expressões similares são usadas para identificar essas declarações prospectivas. Exemplos de declarações prospectivas incluem declarações relativas à nossa futura condição financeira e resultados operacionais, bem como quaisquer outras declarações que não se relacionam diretamente a qualquer fato histórico ou atual. As declarações prospectivas são baseadas em expectativas e suposições que acreditamos serem razoáveis quando feitas, mas que podem não ser precisas. Essas declarações não são garantias e estão sujeitas a riscos, incertezas e mudanças em circunstâncias que são difíceis de prever. Muitos fatores podem fazer com que os resultados reais sejam material e adversamente diferentes dessas declarações prospectivas.

Entre esses fatores estão os riscos relacionados a:

(1) a pandemia da COVID-19 e ações governamentais relacionadas, inclusive com relação às nossas operações, nossa liquidez, a saúde de nossos clientes e fornecedores, e a demanda futura por nossos produtos e serviços;

(2) o 737 MAX, incluindo o cronograma e as condições de aprovações regulatórias do 737 MAX, taxas de produção e / ou taxas de entrega inferiores às planejadas e maiores considerações para clientes e fornecedores,

(3) condições gerais da economia e do nosso setor, incluindo aquelas devido a mudanças regulatórias;

(4) nossa dependência de nossos clientes de companhias aéreas comerciais;

(5) a saúde geral de nosso sistema de produção de aeronaves, alterações nas taxas de produção de aeronaves comerciais planejadas, nosso desenvolvimento comercial e programas de aeronaves derivadas e nossas aeronaves estarem sujeitas a padrões de desempenho e confiabilidade rigorosos;

(6) alteração dos níveis de orçamento e apropriação e prioridades de aquisição do governo dos EUA;

(7) nossa dependência de contratos do governo dos EUA;

(8) nossa confiança em contratos de preço fixo;

(9) nossa confiança em contratos de tipo de custo;

(10) incertezas relativas a contratos que incluem pagamentos de incentivos em órbita;

(11) nossa dependência de nossos terceirizados e fornecedores, bem como a disponibilidade de matérias-primas;

(12) mudanças nas estimativas contábeis;

(13) mudanças no cenário competitivo em nossos mercados;

(14) nossas operações fora dos EUA, incluindo vendas para clientes fora dos EUA;

(15) ameaças à segurança de nossas informações ou das informações de nossos clientes;

(16) desenvolvimentos adversos possíveis em litígios novos ou pendentes e / ou investigações governamentais;

(17) concentração de clientes e aeronaves em nossa carteira de financiamento de clientes; (18) mudanças em nossa capacidade de obter financiamento de dívida em termos comercialmente razoáveis e a taxas competitivas;

(19) alcançar os benefícios previstos de fusões, aquisições, joint ventures / alianças estratégicas ou alienações;

(20) a adequação de nossa cobertura de seguro para cobrir exposições de risco significativas;

(21) possíveis interrupções nos negócios, incluindo aquelas relacionadas a ameaças à segurança física, tecnologia da informação ou ataques cibernéticos, epidemias, sanções ou desastres naturais; (22) interrupções no trabalho ou outras interrupções de mão de obra;

(23) obrigações substanciais de pensão e de benefícios pós-aposentadoria; e

(24) possíveis responsabilidades ambientais.

Informações adicionais sobre esses e outros fatores podem ser encontrados em nossos arquivos junto à SEC, incluindo nosso mais recente Relatório Anual no Formulário 10-K, relatórios trimestrais no Formulário 10-Q e os Relatórios Atuais no Formulário 8-K. Qualquer declaração admonitória tem valor apenas a partir da data em que é feita, e não assumimos nenhuma obrigação de atualizar ou revisar qualquer declaração admonitória, seja como resultado de novas informações, eventos futuros ou outros, exceto conforme exigido por lei.

Contato para imprensa

Talita Mônaco

LLYC

Tel: +55 11 98942 4946

tmonaco@llorenteycuenca.com

Ana Paula Ferreira

Diretora de Comunicação

Boeing América Latina

+1 425-324-7030

ana.p.ferreira@boeing.com