Boeing reporta os resultados para o segundo trimestre

CHICAGO, 24 de julho de 2019 -

- Empresa continua a envolver reguladores e clientes globais no retorno seguro ao serviço do 737 MAX

- Encargo registrado e aumento de custos relacionados ao 737 MAX, conforme anunciado anteriormente

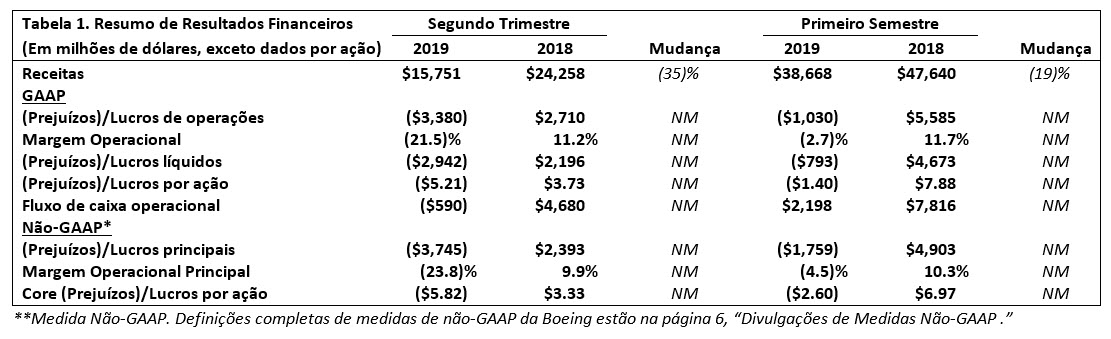

- Receita de US$ 15,8 bilhões refletindo os impactos do 737 MAX e maior volume em defesa e serviços

- Prejuízo de (US$ 5,21) por ação (GAAP) e prejuízo principal de (US$ 5,82) por ação (não-GAAP) *

- Fluxo de caixa operacional de (US$ 600 milhões); pagamento de US$ 1,2 bilhão em dividendos

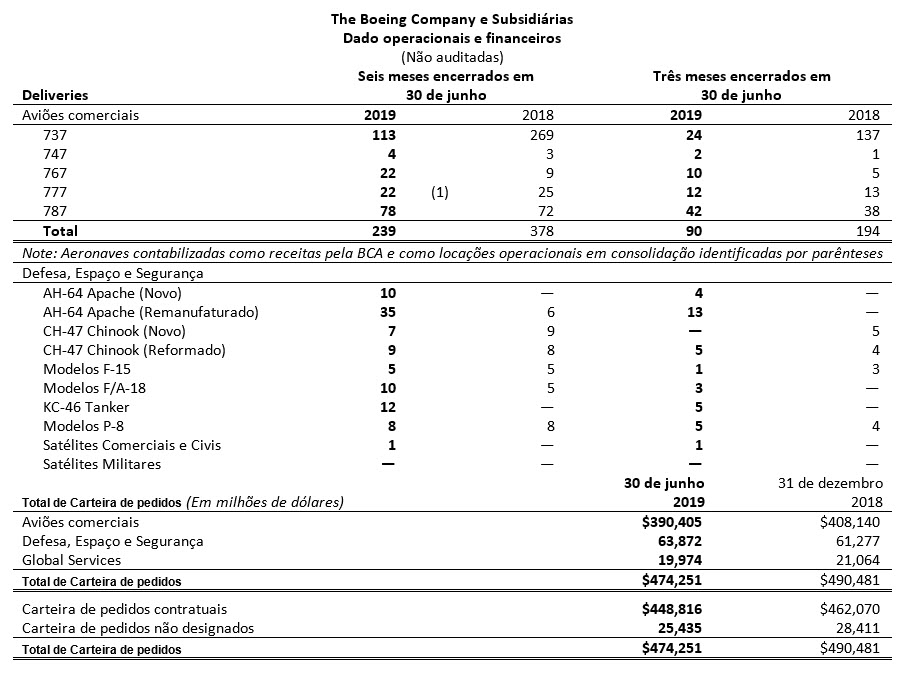

- Carteira de pedidos total de US$ 474 bilhões, incluindo mais de 5.500 aviões comerciais

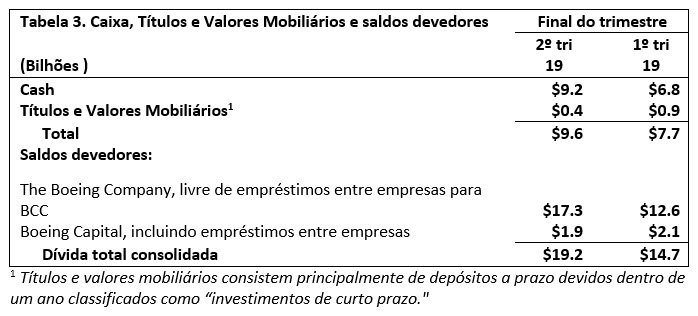

- Caixa e títulos negociáveis de US$ 9,6 bilhões proporcionam forte liquidez

- A orientação para 2019 divulgada anteriormente não reflete os impactos do 737 MAX; nova orientação será divulgada em uma data futura

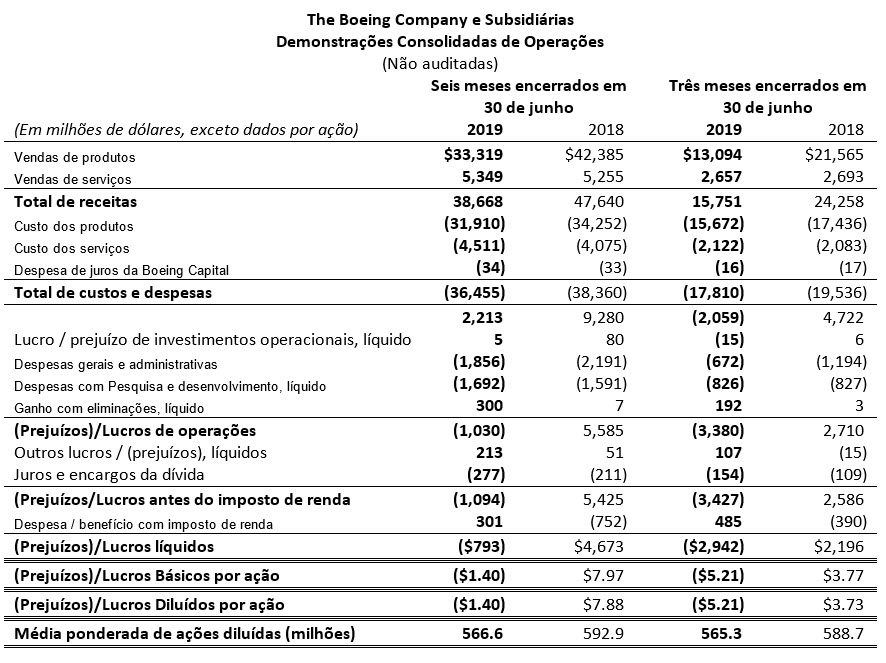

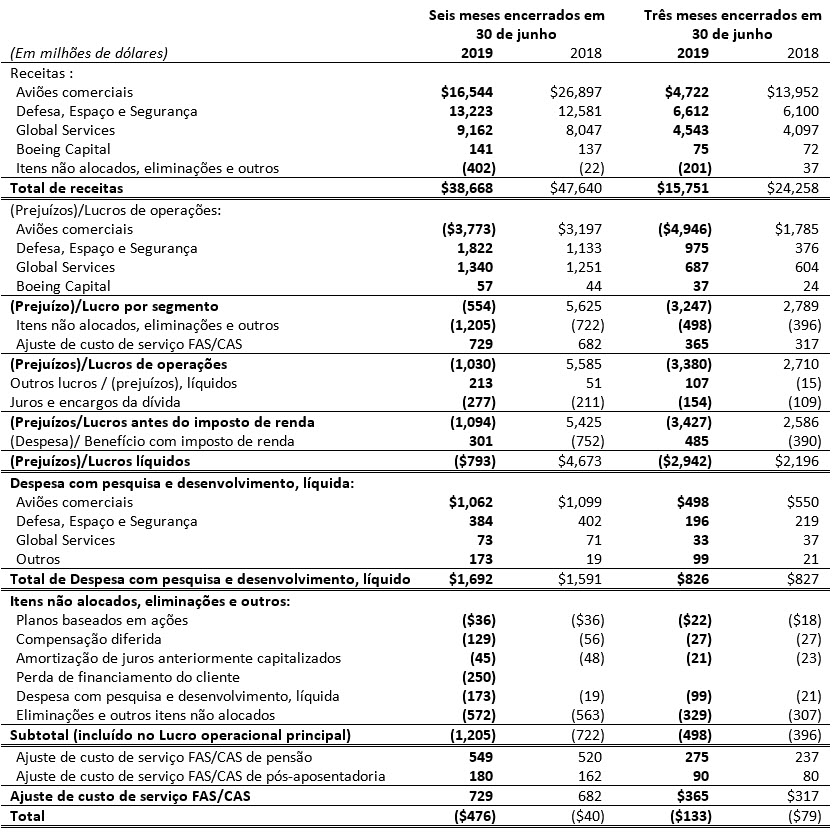

A Boeing Company [NYSE: BA] registrou receita de US$ 15,8 bilhões no segundo trimestre, prejuízo GAAP por ação de (US$ 5,21) e prejuízo por ação (Não-GAAP) * de (US $ 5,82), refletindo o encargo do 737 MAX anunciado anteriormente ( que reduziu a receita em US$ 5,6 bilhões e ganhos em US$ 8,74 por ação), bem como entregas do 737 menores parcialmente compensadas pelo maior volume de defesa e serviços (Tabela 1). A Boeing registrou a fluxo de caixa operacional de US$ 600 milhões e pagou US$ 1,2 bilhão em dividendos.

A orientação financeira para 2019 divulgada anteriormente não reflete os impactos do 737 MAX. Devido à incerteza do cronograma e das condições em torno do retorno ao serviço da frota do 737 MAX, novas orientações serão emitidas em uma data futura. A Boeing está trabalhando em estreita colaboração com a FAA no processo que eles estabeleceram para certificar a atualização do software do 737 MAX, e colocar o MAX em operação novamente com segurança. Desenvolvimento e testes disciplinados estão em andamento e enviaremos o pacote final de software para a FAA assim que atendermos a todas as exigências de certificação. As autoridades reguladoras determinarão o processo de certificação do software MAX e das atualizações de treinamento, bem como o momento para a suspensão da proibição de operação.

"Este é um momento decisivo para a Boeing e continuamos focados em nossos valores permanentes de segurança, qualidade e integridade em tudo o que fazemos, enquanto trabalhamos para colocar o 737 MAX em operação novamente com segurança", disse o presidente, chairman e CEO da Boeing, Dennis Muilenburg. "Durante esses tempos difíceis, as equipes em toda a empresa continuam a ter um desempenho em alto nível, cumprindo compromissos e conquistando novas oportunidades estimuladas por fundamentos fortes e de longo prazo".

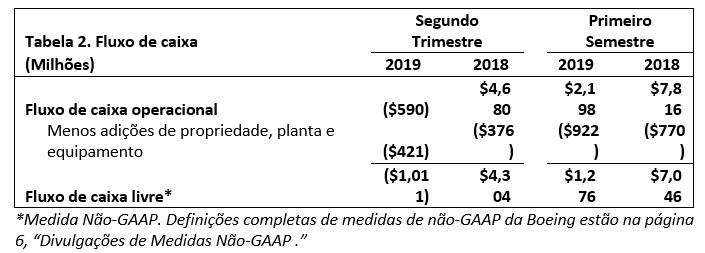

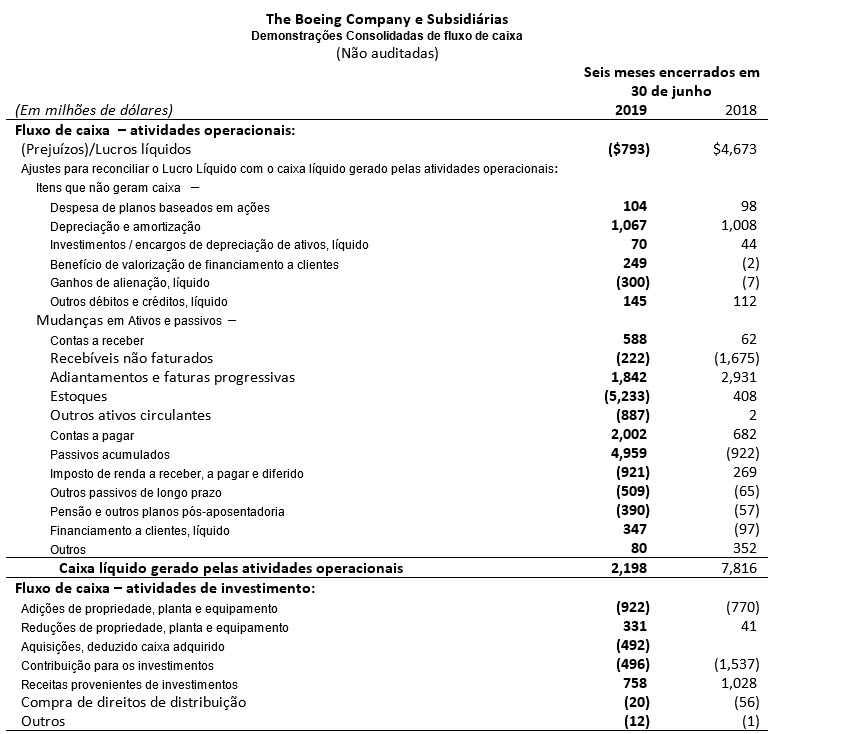

Fluxo de caixa operacional foi de US$ 600 milhões no trimestre, refletindo principalmente níveis menores de entregas e taxa de produção do 737, assim como o cronograma de recebimentos e despesas (Tabela 2). Durante o trimestre, a empresa pagou US$ 1,2 bilhão em dividendos, refletindo um aumento de 20% nos dividendos por ação em comparação ao mesmo período do ano anterior.

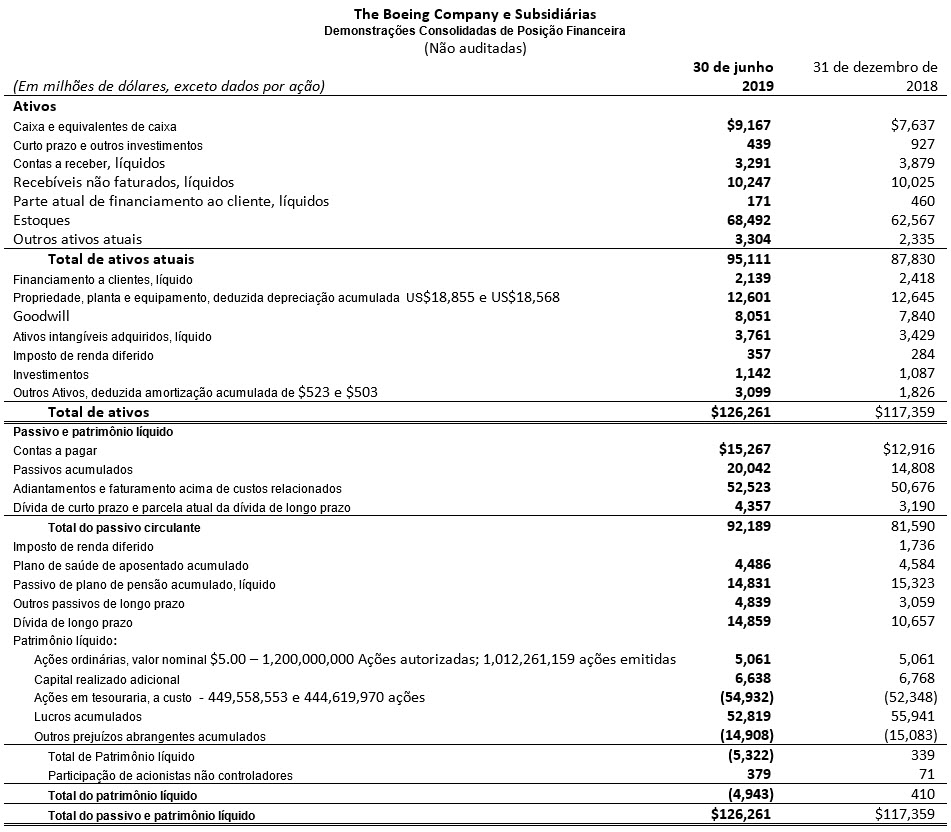

O caixa e os investimentos em títulos e valores mobiliários totalizaram US$ 9,6 bilhões, ante US$ 7,7 bilhões no início do trimestre (Tabela 3). A dívida foi de US$ 19,2 bilhões, um aumento em relação aos US$ 14,7 bilhões do início do trimestre, principalmente devido à emissão de novas dívidas.

A carteira total de pedidos da empresa no final do trimestre permaneceu saudável com US$ 474 bilhões e incluiu pedidos líquidos da ordem de US$ 9 bilhões.

Resultados por segmento

Aviões comerciais

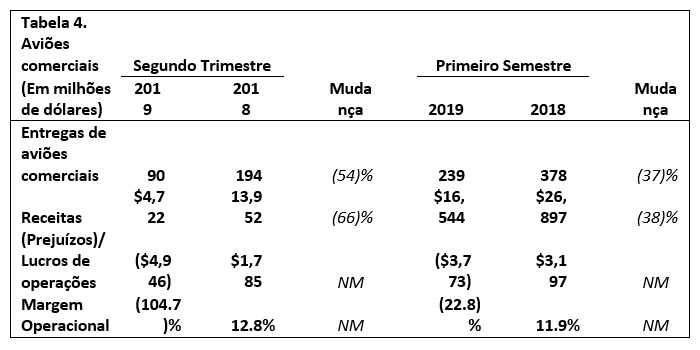

A receita de aviões comerciais para o segundo trimestre foi de US$ 4,7 bilhões, refletindo o encargo do 737 MAX anunciado anteriormente e as entregas mais baixas do 737, parcialmente compensadas pelo mix favorável (Tabela 4). No segundo trimestre, a Margem Operacional foi de (104,7%), refletindo o encargo do 737 MAX anunciado anteriormente e entregas mais baixas do 737 parcialmente compensadas por uma margem mais alta no programa 787.

Durante o trimestre, o segmento de Aviões Comerciais entregou 90 aviões, incluindo 42 787, e conquistou pedidos para dois cargueiros 777 para a DHL e seis cargueiros 767 para a FedEx. Os destaques do Paris Air Show incluíram uma carta de intenções da IAG para 200 aeronaves 737 MAX, bem como vários compromissos para aviões de fuselagem larga. O programa 777X está progredindo bem e está na fase de testes pré-voo. Embora a empresa ainda tenha como meta o final de 2020 para a primeira entrega do 777X, há um risco significativo que este cronograma não seja cumprido, devido aos desafios no motor que estão atrasando o primeiro voo para o início de 2020

A carteira de pedidos de aviões comerciais permanece saudável com mais de 5.500 aviões avaliados em US$ 390 bilhões.

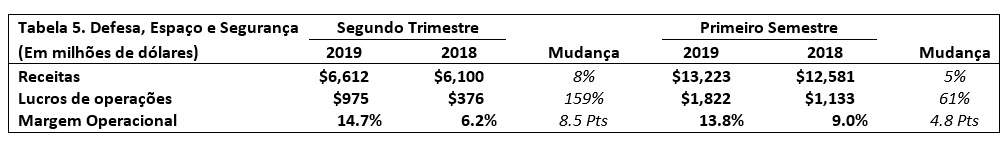

Defesa, Espaço e Segurança

A receita do segundo trimestre do segmento de Defesa, Espaço e Segurança aumentou para US$ 6,6 bilhões, impulsionada principalmente pelo volume maior em aeronaves derivadas, satélites e armas derivadas (Tabela 5). No segundo trimestre, a Margem Operacional aumentou para 14,7%, principalmente devido a um ganho na venda de imóveis e ao menor crescimento de custos no programa KC-46 Tanker em comparação com o Segundo Trimestre de 2018.

Durante o trimestre, o segmento de Defesa, Espaço e Segurança recebeu contratos para o MH-47G Block II Chinook para as Operações Especiais do Exército dos EUA, uma modificação da vida útil do F / A-18 para a Marinha dos EUA, um kit Joint Direct Attack Munition para a Força Aérea dos EUA e Wideband Global Satellite Communication para a Força Aérea dos EUA. Marcos significativos foram alcançados durante o trimestre, incluindo a conclusão do primeiro teste de voo do T-X Trainer em contrato com a Força Aérea dos EUA e o teste final de paraquedas para a espaçonave Commercial Crew.

A carteira de pedidos de Defesa, Espaço e Segurança foi da ordem de US$ 64 bilhões, dos quais 31% representam pedidos de clientes de fora dos EUA.

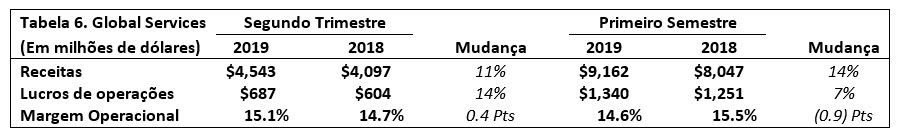

Global Services

A receita do segundo trimestre de Global Services aumentou para US$ 4,5 bilhões, impulsionada principalmente pela aquisição da Boeing Distribution Services, Inc. (antes KLX) e pelo maior volume de serviços governamentais internacionais (Tabela 6). No segundo trimestre, a Margem Operacional ficou relativamente estável em 15,1%.

Durante o trimestre, o segmento Global Services recebeu contratos de Logística Baseada em Desempenho para o AH-64 Apache para o Exército dos EUA e o KC-767A para a Força Aérea Italiana. No Paris Air Show, Global Services assinou compromissos com a ASL Aviation Holdings e a GECAS para até 45 cargueiros 737-800 convertidos e anunciou acordos de solução digital com a Delta Air Lines e a JetBlue Airways.

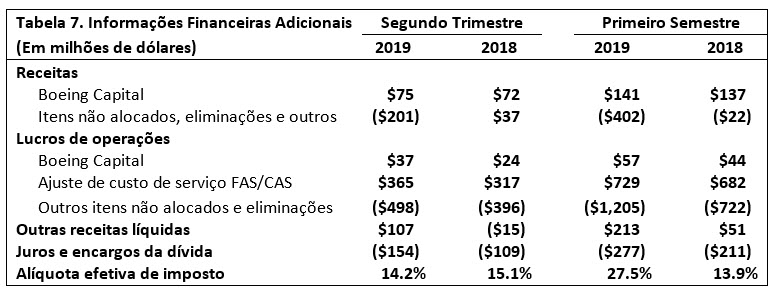

Informações Financeiras Adicionais

Na final do trimestre, o saldo líquido do portfólio da Boeing Capital era de US$ 2,3 bilhões. A receita em outros itens não alocados e as eliminações diminuiu principalmente devido a reservas relacionadas a litígios de contabilização de custos. A mudança nos lucros de outros itens não alocados e eliminações se deve principalmente ao aumento do investimento em pesquisa e desenvolvimento da empresa. A Alíquota Efetiva de Imposto para o Segundo Trimestre diminuiu em relação ao mesmo período do ano anterior, principalmente devido aos menores lucros antes dos impostos no ano corrente.

Previsão

A orientação financeira para 2019 divulgada anteriormente não reflete os impactos do 737 MAX. Devido à incerteza do cronograma e das condições em torno do retorno às operações da frota do 737 MAX, novas orientações serão divulgadas em uma data futura.

Divulgações de Medidas Não-GAAP

Nós complementamos o relatório de nossas informações financeiras, determinado de acordo com os princípios contábeis geralmente aceitos dos EUA (GAAP), com certas informações financeiras não GAAP. As informações financeiras não GAAP apresentadas excluem certos itens significativos que podem não ser indicativos de, ou estão relacionados com os resultados de nossas operações comerciais em curso. Acreditamos que estas medidas não GAAP proporcionam aos investidores esclarecimentos adicionais sobre o desempenho contínuo de negócio da empresa. Estas medidas não GAAP não devem ser consideradas isoladamente ou como um substituto para as medidas GAAP correspondentes, e outras empresas podem definir essas medidas de forma diferente. Nós estimulamos os investidores a revisar as demonstrações financeiras e relatórios publicamente arquivados na sua totalidade e não confiar em uma única medida financeiro único. As seguintes definições são fornecidas:

(Prejuízos)/Lucros principal, Margem Operacional Principal e Core (Prejuízos)/Lucros por ação principais

(Prejuízos)/Lucros principais é definido como (Prejuízos)/Lucros de operações GAAP excluindo ajuste de custo de serviço FAS/CAS. O ajuste de custo de serviço FAS/ representa a diferença entre os custos do serviço de pensão e pós-aposentadoria do FAS, calculados de acordo com o GAAP, e os custos alocados aos segmentos de negócios. A Margem Operacional Principal é definida como (Prejuízos)/Lucros principais expressos as em percentagem da receita. Os (Prejuízos)/Lucros por ação principais são definidos como (Prejuízos)/Lucros por ação diluídos GAAP, excluindo o impacto dos (Prejuízos)/Lucros líquidos por ação do ajuste de custo de serviço FAS/CAS e despesas não operacionais com pensão e pós-aposentadoria. As despesas não operacionais com pensão e pós-aposentadoria representam os componentes dos custos líquidos dos benefícios periódicos, além do custo do serviço.

Os custos de pensão, compreendendo os custos de serviços e serviços prévios calculados de acordo com o GAAP, são alocados para Aviões Comerciais e BGS que oferecem suporte a clientes comerciais. Os custos de pensão alocados aos negócios BDS e BGS que apoiam clientes governamentais são calculados de acordo com as Normas de Contabilidade de Custos do Governo dos EUA (CAS), que empregam pressupostos atuariais e convenções contabilísticas diferentes do GAAP. Os custos CAS são alocáveis aos contratos governamentais. Outros custos de benefícios pós-aposentadoria são alocados a todos os segmentos de negócios baseados no CAS, que são geralmente baseados em benefícios pagos. A Administração usa (Prejuízos)/Lucros principais, Margem Operacional Principal e (Prejuízos)/Lucros por ação principais para fins de avaliação e previsão do desempenho dos negócios subjacentes. A Administração acredita que essas medidas de lucros/prejuízos principais fornecem aos investidores mais informações sobre o desempenho operacional, pois excluem custos de pensão e pós-aposentadoria não alocados, que representam principalmente custos gerados por fatores de mercado e custos não alocáveis aos contratos governamentais. Uma reconciliação entre as medidas GAAP e não-GAAP é fornecida nas páginas 13 e 14.

Fluxo de caixa livre

Fluxo de Caixa Livre é definido como Fluxo de Caixa Operacional GAAP, sem despesas de capital para adições de propriedades, plantas e equipamentos. A administração acredita que o Fluxo de Caixa Livre oferece aos investidores uma perspectiva importante sobre o caixa disponível para acionistas, pagamento de dívida, e aquisições depois de fazer os investimentos de capital necessários para apoiar as operações de negócios em andamento e criar valor a longo prazo. O Fluxo de Caixa Livre não representa o Fluxo de Caixa residual disponível para despesas discricionárias, pois ele exclui certas despesas obrigatórias, tais como pagamento de dívidas que vão vencer. A Administração utiliza a Fluxo de Caixa Livre como uma medida para avaliar tanto o desempenho dos negócios quanto a liquidez geral. A Tabela 2 apresenta uma reconciliação entre Fluxo de Caixa Operacional GAAP e Fluxo de Caixa Livre.

Cuidado com relação às Declarações Admonitórias

Este comunicado de imprensa contém "declarações admonitórias" dentro do significado da lei de Reforma de Títulos Privados de 1995. Palavras como "pode", "deveria", "espera", "pretende", "projeta", "planeja", "acredita", "estima", "tem como intenção", "prevê", e expressões similares são usadas para identificar essas declarações admonitórias. Exemplos de declarações admonitórias incluem declarações relativas à nossa futura condição financeira e resultados operacionais, bem como quaisquer outras declarações que não se relacionam diretamente a qualquer fato histórico ou atual. As declarações admonitórias são baseadas em nossas expectativas e suposições atuais, que podem não ser precisas. Estas declarações não são garantias e estão sujeitas a riscos, incertezas e variações em circunstâncias que são difíceis de prever. Muitos fatores podem fazer com que os resultados reais sejam material e adversamente diferentes destas declarações admonitórias. Entre esses fatores estão os riscos relacionados com: (1) o cronograma e as condições em torno do retorno à operação da frota do 737 MAX; (2) condições gerais da economia e do nosso setor, inclusive aquelas devidas a mudanças regulatórias; (3) nossa confiança em nossos clientes de companhias aéreas comerciais; (4) saúde geral do nosso sistema de produção de aeronaves, aumentos de taxa de produção planejada em vários programas de companhias aéreas comerciais, o nosso desenvolvimento comercial e programas de aeronaves derivativos, e nossas aeronaves estarem sujeita a padrões rigorosos desempenho e confiabilidade; (5) alteração dos níveis de orçamento e apropriação e prioridades de aquisição do governo dos EUA; (6) a nossa dependência de contratos com o governo dos EUA; (7) a nossa dependência dos contratos de preço fixo; (8) a nossa dependência dos contratos de tipo de custo; (9) incertezas relativas aos contratos que incluem pagamentos de incentivos em órbita; (10) a nossa dependência dos nossos terceirizados e fornecedores, bem como a disponibilidade de matérias-primas; (11) variações nas estimativas contábeis; (12) mudanças no cenário competitivo em nossos mercados; (13) nossas operações fora dos EUA, incluindo as vendas para clientes fora dos EUA; (14) ameaças à segurança de nossas informações ou de nossos clientes; (15) desenvolvimentos adversos possíveis em litígios novos ou pendentes e / ou investigações governamentais; (16) concentração de clientes e aeronaves em nossa carteira de financiamento a clientes; (17) mudanças em nossa capacidade de obter dívida em termos comercialmente razoáveis e com preços competitivos; (18) alcançar os benefícios antecipados de fusões, aquisições, joint ventures / alianças estratégicas e alienações; (19) adequação da cobertura de seguro para cobrir exposições a riscos significativos; (20) possíveis interrupções nos negócios, incluindo as relacionadas com ameaças à segurança física, tecnologia da informação ou ataques cibernéticos, epidemias, sanções ou desastres naturais; (21) paralizações do trabalho ou outras interrupções de trabalho; (22) obrigações substanciais com benefícios de pensão substancial e outros benefícios pós-aposentadoria; e (23) possíveis reponsabilidades ambientais.

Informações adicionais sobre estes e outros fatores podem ser encontradas em nossos arquivos junto à SEC, incluindo nosso mais recente Relatório Anual no Formulário 10-K, relatórios trimestrais no Formulário 10-Q e os Relatórios Atuais no Formulário 8-K. Qualquer declaração admonitória tem valor apenas a partir da data em que é feita, e não assumimos nenhuma obrigação de atualizar ou revisar qualquer declaração admonitória, seja como resultado de novas informações, eventos futuros ou outros, exceto conforme exigido por lei.

The Boeing Company e Subsidiárias Resumo dos Dados por Segmento de Negócios (Não auditadas)

A partir do início de 2019, todas as receitas e custos associados à produção de aeronaves militares derivadas são informadas no segmento de Defesa, Espaço e Segurança. Receitas e custos associados à produção de aeronaves militares derivadas foram informados anteriormente nos segmentos de Aviões Comerciais e Defesa, Espaço e Segurança. Os dados por segmento de negócios para 2018 refletem o realinhamento de aeronaves militares derivadas, bem como o realinhamento de certos programas de Defesa, Espaço e Segurança para Global Services.

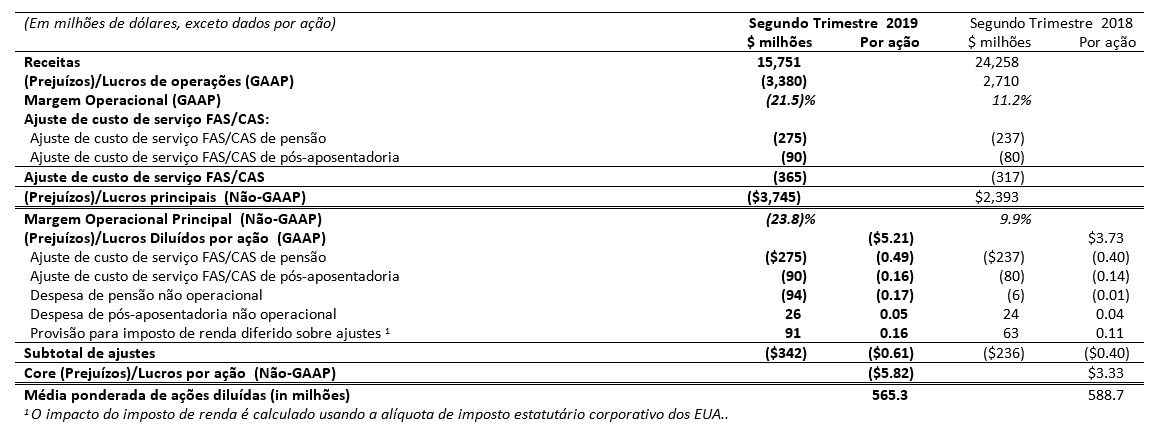

The Boeing Company e Subsidiárias Reconciliação de medidas Não-GAAP (Não auditadas)

As tabelas fornecidas abaixo conciliam ad medidas financeiras Não-GAAP para (Prejuízos)/Lucros principais, Margem Operacional Principal , e (Prejuízos)/Lucros por ação principais com as medidas financeiras GAAP mais diretamente comparáveis, , (Prejuízos)/Lucros de operações, Margem Operacional e (Prejuízos)/Lucros Diluídos por ação. Consulte a página 6 deste comunicado para obter informações adicionais sobre o uso destas medidas financeiras Não-GAAP.

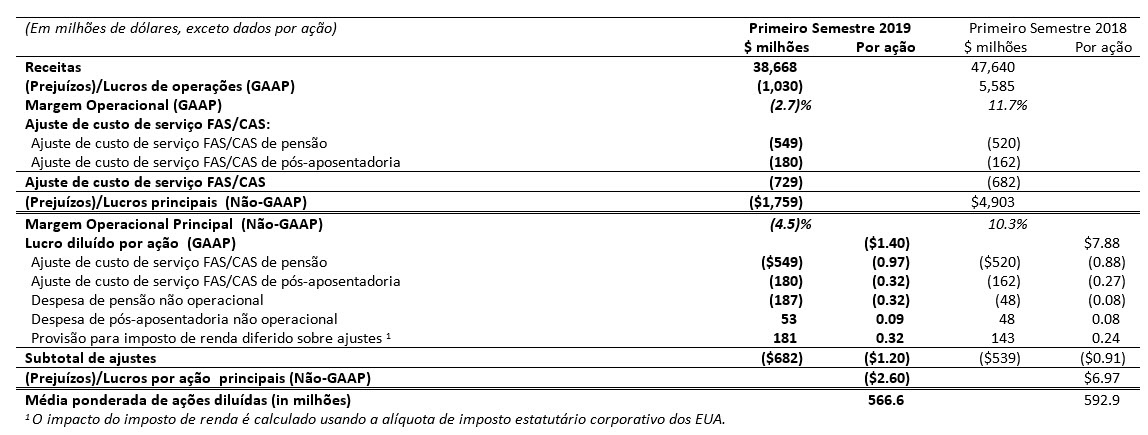

The Boeing Company e Subsidiárias Reconciliação de Medidas Não-GAAP (Não auditadas)

As tabelas fornecidas abaixo conciliam ad medidas financeiras Não-GAAP para Lucro Operacional principal, Margem Operacional principal, e Lucro por Ação principal com as medidas financeiras GAAP mais diretamente comparáveis, Lucros de Operações, Margem Operacional, e Lucro por Ação diluído. Consulte a página 6 deste comunicado para obter informações adicionais sobre o uso destas medidas financeiras Não-GAAP.

Contatos

Ana Paula Ferreira

Diretora de Comunicação

Boeing América Latina

+1 425-324-7030

ana.p.ferreira@boeing.com